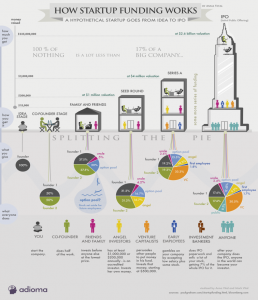

Giả sử chúng ta có một công ty khởi nghiệp giả định kiểu mẫu, họ được đầu tư khoảng $15,000 từ gia đình và bạn bè, sau 3 tháng, họ được nhận thêm $200,000 từ “angel investor”, và $2 triệu từ một “VC” 6 tháng sau nữa. Nếu mọi thứ đều ổn, từ giả sử trên ta sẽ vẽ ra được infographic như hình bên dưới:

Trước tiên, hãy tìm hiểu lý do tại sao lại nói về “tài trợ”. Đối lập với khái niệm “funding” là “bootstrapping”, nghĩa là các công ty khởi nghiệp phát triển dựa vào nguồn vốn bản thân. Một vài công ty khởi động cho mô hình này là MailChimp và AirBnB.

Nếu bạn biết những điều cơ bản về cách hoạt động của nguồn vốn, hãy đọc lướt đến phần cuối. Trong bài viết này, tôi sẽ đưa ra lời giải thích dễ hiểu nhất về quy trình. Hãy bắt đầu với những điều cơ bản.

Mỗi lần kêu gọi đầu tư, bạn sẽ phải chia bớt một phần cổ phần công ty cho người khác. Càng được đầu tư nhiều, lượng cổ phần bạn phải san sẻ càng nhiều, và mỗi người sở hữu cổ phần đều trở thành co-owner của công ty.

Chia lại miếng bánh

Bạn có thể liên tưởng cổ phần công ty như một cái bánh, và mỗi lần nhận được đầu tư, rõ ràng bạn phải để dành cho họ một phần của cái bánh (hay gọi là Chia Nhỏ Chiếc Bánh). Ban đầu thì cái bánh của bạn nhỏ xíu, nhưng qua mỗi lần đầu tư, cái bánh sẽ to dần lên, và một miếng bánh của cái bánh to to chắc chắn sẽ nhiều hơn so với cái bánh nhỏ xíu ban đầu của bạn.

Ví dụ như Google, Larry và Sergey, mỗi người sở hữu khoảng 15% của cái bánh, nhưng bạn thấy họ giàu như thế nào đấy.

Các giai đoạn đầu tư

Ý tưởng

Giai đoạn đầu tiên chỉ có mỗi bạn mà thôi. Bạn có một vài ý tưởng mà bạn cho là hay, rồi sau một thời gian đau đầu nhức não, ban quyết định chọn một ý tưởng tiềm năng nhất có thể để triển khai. Lúc này bạn sỡ hữu 100% cái bánh, nhưng mới là bánh vẽ, chưa có giá trị thực sự. Thực tế thì lúc này chắc bạn cũng chưa nghĩ đến chuyện mở công ty hay phần trăm cổ phần cổ phiếu gì đâu.

Tìm đồng sáng lập (Co-founder)

Khi bắt đầu triển khai, bạn sẽ nhận ra rằng việc triển khai một mình sẽ rất tốn thời gian, và cũng khó khăn nữa. Vậy là bạn quyết định tìm một người đồng sáng lập. Người này thường là ai đó mà bạn thân thiết, tin tưởng, hiểu được tiềm năng của ý tưởng mà bạn muốn làm. Sau một thời gian tìm hiểu, làm việc, bạn cảm thấy họ thật sự tâm huyết với dự án của bạn, bạn đề nghị họ trở thành co-founder của dự án. Lúc này thì cái bánh vẫn còn là bánh vẽ, và cổ phần cũng chỉ là thứ mơ hồ, không tiền, thứ quyền lợi duy nhất mà bạn có thể mang lại cho người bạn này sẽ chỉ có thể là, again, cổ phần. Mặc dù là mơ hồ nhưng nếu dự án thành công, mọi chuyện sẽ khác, bây giờ bạn cần quyết định bạn sẽ share bao nhiêu cho người đồng sáng lập? Lúc này bạn sẽ nghĩ, idea là của bạn, vậy nên bạn sẽ được hưởng % cao hơn so với người kia, đây cũng là suy nghĩ của chính mình khi offer 40% cổ phần cho một bạn co-founder trong project mà mình định triển khai. Tuy nhiên, nhờ đọc bài viết gốc, mình nhận ra rằng suy nghĩ này hoàn toàn là sai lầm. Cụ thể, ở thời điểm này, dự án của bạn cũng chưa có gì nhiều, tất cả chỉ có idea, nhưng ở thời đại mà 10 ý tưởng chỉ đáng giá một cốc bia, việc nghĩ rằng ý tưởng của mình là độc nhất vô nhị quả thật là thiển cận. Người bạn đồng sáng lập cũng phải bỏ ra công sức gần như bạn, cũng sẽ chịu những rủi ro nhất định, vậy nên bạn nên chia cho họ 50% cổ phần, nếu không bạn sẽ làm giảm động lực của chính người co-founder. Trong hợp tác, ta cần tôn trọng đối tác của mình, và bản chất của tôn trọng trong trường hợp này chính là sự công bằng.

Nếu cả hai bạn vẫn đi làm công việc full-time để có chi phí trang trải cuộc sống, dành thời gian còn lại để phát triển idea thì không có gì đáng nói. Nhưng nếu như vậy thì khả năng dự án fail, hay thời gian phát triển bị kéo dài ra là rất cao, bởi bạn sẽ không còn đủ thể lực để tiếp tục làm việc sau 8, 9 tiếng làm việc ở cơ quan. Thông thường, bạn và co-founder sẽ sử dụng khoản tiền tiết kiệm được để sống sót trong khoản thời gian làm việc full-time để phát triển sản phẩm. Cho đến khi… cả hai cùng hết tiền. Lúc này bạn nghĩ đến việc kêu gọi đầu tư để có thể tiếp tục thực hiện ước mơ của mình. Bạn có thể tìm đến các vườn ươm, hay các nhà đầu tư mạo hiểm (Venture Capital), tuy nhiên, ai sẽ đầu tư cho một sản phẩm thậm còn chưa có hình hài cụ thể. Vậy nên bạn nghĩ đến những nguồn đầu tư khác, gọi là

Gia đình và bạn bè

Ngay từ tên gọi, đây là lúc bạn có thể kêu gọi đầu tư từ chính gia đình hay bạn bè. Giả sử như chú của bạn rất giàu, bạn chấp nhận đổi 5% cổ phần lấy $15,000. Vậy là bạn có thêm tiền để sống và phát triển dự án trong vòng 6 tháng tới. Bên cạnh gia đình hay bạn bè còn có một dạng nhà đầu tư gọi là nhà đầu tư hợp pháp (accredited investors), là những người có từ 1 triệu dollar trong ngân hàng, hay có thu nhập hàng năm vào khoảng $200,000, là những người đủ thông minh để có những đầu tư khôn ngoan, mạo hiểm. Tìm được đầu tư từ những người như vậy chủ yếu dựa vào quan hệ xã hội của bạn.

Đăng ký Công ty

Để đảm bảo tính pháp lý cũng như quyền lợi cho người chú đã đầu tư cho bạn $15,000, bạn cần phải đăng ký công ty của mình với cơ quan chức năng, quy định rõ người chú sẽ sỡ hữu 5% cổ phần. Ngoài ra, bạn còn để dành 20% cổ phần cho ‘những nhân viên trong tương lai’, gọi là option pool. Bạn không nhất thiết phải để dành lượng cổ phần này, tuy nhiên, việc này không phải không có lợi:

- Những nhà đầu tư sẽ muốn có một phần option pool.

- Bạn và co-founder có thể sử dụng lượng cổ phần này khi cần làm việc gì đó.

Vòng đầu tư hạt giống (đầu tư thiên thần)

Với số tiền $15,000 của ông chú giàu có, 6 tháng tiếp theo nhanh chóng trôi qua, và tiền lại hết. Bây giờ để tiếp tục có thể phát triển dự án, bạn cần phải kêu gọi thêm đầu tư. Các lựa chọn bạn có thể có lúc này:

- Các vườn ươm doanh nghiệp, hay một vài doanh nghiệp hỗ trợ startup – tại đây bạn sẽ được cung cấp tài chính, nơi làm việc và cả cố vấn. Tuy nhiên nguồn tài chính thì khá hạn hẹp, khoảng $25,000, chỉ chiếm khoảng 5 đến 10%. Ở TP HCM thì có SHTP ở khu công nghệ cao, MLab cũng dạng này, tất nhiên Google is free, nên nếu bạn quan tâm có thể tìm hiểu thêm.

- Angels – thiên thần – là các nhà đầu tư. Mức đầu tư bình quân ở Vòng đầu tư hạt giống là khoảng $600,000 (theo số liệu HALO report). Tuy nhiên, các “thiên thần” cũng không phải là nhà đầu tư mù quán, họ chỉ chịu bỏ tiền nếu họ thấy công ty của bạn đáng giá khoảng 2.5 triệu đô. Làm sao để biết công ty của bạn đáng giá bao nhiêu? Không biết, việc của bạn là cố gắng chứng minh tiềm năng và những gì bạn đang có, càng nhiều càng tốt. Giả sử bạn có thể trình bày ra vài bản chạy thử cho dự án, và bạn tìm được một thiên thần nào đó. Họ đánh giá dự án của bạn khoảng 1 triệu đô, vậy nên họ đầu tư vào $200,000, Tuyệt…

Vậy cổ phần mà bạn phải chia cho thiên thần là bao nhiêu phần trăm? 20% không phải là câu trả lời đúng. Tổng giá trị công ty của bạn lúc này sẽ bằng giá trị trước khi được nhận đầu tư, cộng khoản tiền sẽ được đầu tư:

$1,000,000 + $200,000 = $1,200,000

Như vậy, lượng cổ phần bạn phải chuyển nhượng cho thiên thần là 200,000/1,200,000 = 1/6 = 16.7%

Cách thức hoạt động của nguồn vốn

Cắt bánh

Bây giờ bạn phải chia lại cổ phần cho mọi người, bao gồm bạn, đồng sáng lập và ông chú. Vì thiên thần sẽ có 1/6 cái bánh nên lượng cổ phần còn lại của mỗi người sẽ bị trừ đi 1/6 (xem infographic ở trên).

Oh! Miếng bánh của bạn vừa bị giảm đi, liệu có đáng lo? Câu trả lời là không, vì mỗi lần nhận được đầu tư, cái bánh của bạn sẽ to hơn, do đó lượng giá trị bạn sở hữu cũng sẽ tăng lên. Tuy nhiên, mọi sự việc đều có tính chất hai mặt. Vì qua mỗi vòng đầu tư, bạn sẽ mất dần quyền quản lý công ty của bạn. Vậy nên, hãy chỉ nên kêu gọi đầu tư khi cần thiết. Chỉ nên nhận tiền từ những người bạn tin tưởng và tôn trọng.

Vòng đầu tư mạo hiểm

Cuối cùng, dự án của bạn cũng gần hoàn thiện, nhờ các khoản đầu tư duy trì trước đó, đã đến lúc bạn phải release version đầu tiên ra thị trường. Bạn bắt đầu tiếp cận đến các nhà đầu tư mạo hiểm, VCs. Các VCs sẽ cho bạn bao nhiêu? Không dưới $500,000. Giả sử lúc này công ty của bạn được đánh giá khoảng 4 triệu dollar, họ quyết định đầu tư cho bạn 2 triệu, công thức tính toán cổ phần của VC và những người đã tham gia trước đó cũng tương tự như vòng hạt giống:

![]()

Bây giờ công ty không còn là của bạn nữa, nó đã thuộc quyền kiểm soát của nhà đầu tư. Vòng đầu tư đầu tiên từ VC gọi là Series A. Sau này bạn có thể kêu gọi thêm các nhà đầu tư khác, tên gọi các vòng tương ứng sẽ là Series B, C… Đến một lúc nào đó, sẽ có một trong ba trường hợp sau đây xảy ra:

Bạn xài hết tiền của nhà đầu tư, không ai chịu đầu tư thêm nữa => bạn chết

Bạn nhận được lượng tiền đầu tư đủ để xây dựng lên một đế chế khiến cho các doanh nghiệp lớn phải e ngại, hoặc thích thú, và quyết định mua lại công ty của bạn.

Sản phẩm của bạn rất tốt, mọi việc đi đúng hướng, mang lại lợi nhuận, sau nhiều vòng đầu tư, bạn quyết định công khai doanh nghiệp (go public), niêm yết công ty lên sàn, hay gọi là IPO.

Tại sao lại IPO (phát hành cổ phiếu)

Về bản chất, IPO chỉ là một cách khác của việc kêu gọi đầu tư, nhưng lần này bạn có thể nhận tiền từ hàng triệu người. Thông qua việc IPO, công ty có thể bán cổ phần trên thị trường chứng khoán, và ai cũng có thể mua cổ phần của công ty bạn. Do đó, bạn có thể nhận được tiền đầu tư dễ dàng hơn thông qua việc bán bớt cổ phần, đây chính là lý do đầu tiên.

Lý do thứ hai, trước khi IPO, những người tham gia vào dự án của bạn, bao gồm cả bạn đều giữ những cổ phiếu giới hạn – restricted stock. Bạn không thể chỉ đơn giản mang những cổ phiếu này ra chợ và bán để lấy lại tiền, vì chúng chưa được chứng thực bởi cơ quan chức năng. IPO sẽ làm việc này. Vậy nên, trước khi được kiểm chứng, ai dám chắc bạn không treo đầu dê bán thịt chó, ai dám chắc những người mua cổ phiếu của bạn sẽ không bị lừa đảo. Chính nhờ IPO, bạn và các nhà đầu tư khác có thể bán, biến lượng cổ phiếu này thành tiền thật.

Ngoài ra còn có một nhóm người muốn bạn thực hiện việc IPO – những nhà “investment bankers”, không biết dịch ra tiếng Việt như nào, nhưng đại loại là những công ty trong lĩnh vực tài chính có uy tín, ví dụ như Goldman Sachs hay Morgan Stanley, xem thêm định nghĩa tại đây. Họ sẽ gọi cho bạn, đề nghị được hỗ trợ cho bạn toàn bộ những thủ tục hành chính, giấy tờ liên quan đến IPO, chủ động liên hệ với những khách hàng tiềm năng và bán cổ phiếu giúp bạn. Tất nhiên, không ai làm không công cả, đổi lại, investment banker sẽ được hưởng 7% tổng giá trị bạn thu được thông qua IPO. Như trong infographic, startup của bạn raised được $235,000,000 trong đợt IPO, như vậy họ sẽ nhận được 7%, tức là khoảng 16.5 triệu (chỉ trong vòng 2 đến 3 tuần làm việc của một team khoảng 12 chuyên viên ngân hàng). Rất tuyệt!!

Trở thành nhân viên đầu tiên khi khởi nghiệp

Nội dung cuối cùng của bài viết, đã bao giờ bạn nhận được lời mời tham gia phát triển startup, và được hứa hẹn chia cổ phần chưa? Chắc rồi. Thông thường, ở thời điểm đầu của dự án, bạn không thể trả lương cao cho nhân viên được, ngoài ra còn cả những rủi ro cho nhân viên trong trường hợp công ty của bạn fail chẳng hạn, vậy nên bạn đồng ý chia cho họ một phần miếng bánh, để họ làm việc cùng với bạn. Và IPO chính là thời điểm đổi đời của người nhân viên đó.

M.Trí (adioma.com)